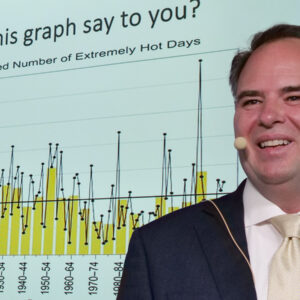

Benjamin Mudlack: Bank kann aus 1.000 Sparer-Euros 100.000 Euro neues Geld machen

Manche sogenannte Crashpropheten sagten bereits vor einigen Jahren den Zusammenbruch unseres Finanzsystems voraus. Was ist wirklich daran? Wie funktioniert unser Geld und welche Schwächen gibt es im System? Was bildet eigentlich den Wert hinter unseren Papierscheinen und was mindert unsere Kaufkraft?

Über diese Fragen sprachen wir mit Benjamin Mudlack. Mudlack ist gelernter Bankkaufmann, Unternehmer, Vorstandsmitglied der Atlas Initiative, Autor des Buches „Geldzeitenwende“ und regelmäßiger Gastautor für Finanz- und Geldpolitik bei Epoch Times.

2011 haben Finanzpropheten den Crash des Geld- und Finanzsystems innerhalb von zwei Jahren vorausgesagt. Das System existiert aber heute noch. Wie ist Ihre Prognose?

Wir befinden uns seit 2007/2008 in einem Dauerkrisenmodus. Dennoch muss man sagen, dass sich ein Zusammenbruch nicht prognostizieren lässt. Man kennt zwar aus der Vergangenheit gewisse Kipppunkte, aber wenn man zum Beispiel den digitalen Euro einführen und die Umlaufgeschwindigkeit kontrollieren würde, indem man den Menschen Geld zuteilt, dann könnte der Kipppunkt noch weiter in die Zukunft verlagert werden.

Ich halte es für besser, zurückhaltender zu sein, in Szenarien zu denken und den Menschen Missstände und Probleme zu erklären. Aber einen Crash vorauszusagen, das halte ich für äußerst kritisch.

Wo sehen Sie die Probleme?

Das Problem ist aus meiner Sicht sowohl das Geldsystem als auch der Euro. Das ist definitiv gescheitert, zumindest für die breite Masse der Bevölkerung, weil es umverteilende Effekte hat. Schauen wir uns den Zeitraum von 2010 bis 2022 an. Es wurde massiv Geld gedruckt, um den Euro am Leben zu halten.

Wie macht sich das bemerkbar?

Der Häuserpreisindex ist um 110 Prozent gestiegen, in manchen Regionen wie in Berlin oder München noch deutlicher. Die durchschnittlichen Nettoeinkommen sind in diesem Zeitraum nur um 37 Prozent gestiegen. Das führt dazu, dass sich die Mittelschicht kein Wohneigentum mehr leisten kann.

Das kann man auch schön verdeutlichen, wenn man sich die Bilanz der amerikanischen Notenbank ansieht. Von 1987 bis 2020 hat sie sich vervierzigfacht. Auch das Vermögen von Warren Buffett hat sich vervierzigfacht. Die Realeinkommen sind aber gleich geblieben.

1970 musste ein durchschnittlicher Amerikaner 25 Stunden arbeiten, um sich einen Dow-Jones-Anteil zu kaufen – jetzt sind es 150 Stunden. Das bedeutet, dass der Wirkungsgrad der Arbeitseinkommen um über 83 Prozent herabgesetzt wurde.

Die Beispiele, die ich genannt habe, sind Umverteilungseffekte von der Mitte und von unten nach ganz oben in die großen Finanzinstitutionen. Das sind die Gewinner, die profitieren. Die Kollateralschäden für die breite Masse der Bevölkerung sind immens.

Geld ist ja ursprünglich als ein allgemeingültiges Tauschmittel entstanden. Es stellte aber auch selbst einen Wert dar. Steht hinter dem Geld immer noch der Wert wie früher?

Bei Geld ist die Konstanz wichtig und dass es nicht vervielfältigt wird. Die Geldmenge wurde aber von 1999 bis 2022 auf das 3,4-Fache ausgeweitet – von 4.667 Milliarden Euro auf jetzt über 16.000 Milliarden Euro. Ein Euro von damals hat daher heute nur noch den rein mengenmäßigen Tauschwert von 0,29 Euro.

Als Wertaufbewahrungsmittel – eine der wichtigen Funktionen des Geldes – taugt der Euro nicht mehr, weil die Geldmenge durch Staatenfinanzierung und Ähnlichem immer mehr erweitert wird.

Wie finden Sie die Grundidee der Finanzinstitute, Geld von Sparern etwa an Unternehmen weiterzuverleihen und dafür Zinsen zu nehmen beziehungsweise zu geben?

Grundsätzlich sehe ich es als etwas Gutes, wenn jemand spart – also Konsumverzicht übt – und damit etwas finanziert und dafür Zinsen bekommt. Das ist eine Form der Arbeitsteilung. Zinsen sind ein wichtiger Faktor für eine Volkswirtschaft. Sie geben an, was sich rechnet und was nicht.

Wenn ein junger Unternehmer eine Idee hat, die er finanziert haben möchte, dann ist er froh, von jemandem das Geld zu bekommen. Er muss dafür aber auch den Zins, den Preis des Geldes bezahlen. Wenn seine Geschäftsidee nicht aufgeht, dann scheitert er halt.

Heute aber besteht das Problem, dass dieser Konsumverzicht nicht notwendig ist, weil zu viel Geld im Umlauf ist, das keine Substanz hat. Und: Wenn der Zins wie in den letzten Jahren massiv herunter manipuliert wird, dann rechnet sich allerhand Blödsinn und es entstehen künstliche Booms.

Wie sind die Probleme entstanden?

Verantwortlich dafür ist das sogenannte Bruchteilreservesystem, das nicht nur Booms, sondern auch Bankencrashs ermöglicht. Das Problem: Die Bank muss nur einen Bruchteil ihrer Einlagen jederzeit als Reserve für Auszahlungen vorhalten. Theoretisch kann die Bank so aus 1.000 Sparer-Euros 100.000 Euro neues Geld schöpfen.

Die Bankenkrise 2007/2008 ist durch zu billiges und zu viel Geld entstanden – einem Immobilienboom. Genau so etwas erleben wir jetzt wieder. Wir werden es immer wieder erleben, wenn wir nicht an die Wurzel des Problems gehen – an das Bruchteilreservesystem. Das macht die Banken anfällig.

Als Bankkaufmann sind Sie in dieses System hineingewachsen. Gab es einen Zeitpunkt, wo Sie gemerkt haben, dass etwas falsch läuft?

Nach der Ausbildung habe ich relativ schnell festgestellt, dass man die Kunden nicht unabhängig berät. Das geht auch kaum anders, denn man ist ja Kaufmann der Bank und will ein Geschäft machen.

In der Finanzkrise 2007/2008 habe ich begonnen, den Gründen auf den Grund zu gehen. Ich habe festgestellt, dass die Mainstream-Ökonomen, die ich auch in meinen Vorlesungen gehört hatte, die Krise nicht prognostiziert haben. Das waren Befürworter der Zentralbankpolitik, von Geldmengenwachstum, MMTler – Verfechter der Modern Money Theorie, die haben diese Probleme nicht kommen sehen.

Die Einzigen, die die Krise haben kommen sehen und diese auch analysiert haben, waren die Ökonomen der österreichischen Schule der Nationalökonomie und der Denktradition Ludwig von Mises, Hayek et cetera. Mises hat schon 1912 erkannt, welche Probleme das Bruchteilreservesystem zur Folge hat.

Sie haben mir gezeigt, was Marktwirtschaft eigentlich ist, was menschliches Handeln ist, was Ökonomie ist und dass es nicht mathematische Modelle sind, die einen weiterbringen. Wir entkoppeln uns ja völlig von der Natur, indem wir gewisse Naturgesetze verneinen.

Beispielsweise das Gesetz des abnehmenden Grenznutzens: Wenn man das Geld quantitativ erweitert, dann sinkt die Qualität, der Tauschwert. Inflation, Ausdehnung der Geldmenge, danach das Symptom der Kaufkraftminderung. Beim Gold sehen Sie: Das Gold ist relativ knapp geblieben, das Geld eben nicht.

Der Goldpreis je Unze lag 1999 noch ungefähr bei 250 Euro. Jetzt sind wir bei 1.700/1.800 Euro. Da sehen Sie: Die Knappheitsrelationen haben sich verändert.

Was verstehen Sie unter Geldverschlechterung?

Geldverschlechterung ist in der heutigen Zeit ein Geschäftsmodell. Sie verschulden sich nominal in Euro in der Gewissheit, dass die Geldmenge wachsen wird. Das hilft mir beim Tilgen. Und damit kaufen sie Immobilien, Sachwerte, die im Wert steigen. Die können sie später verkaufen und machen Gewinn.

Im Mittelalter gab es in Deutschland 600 Münzprägestätten. Dadurch gab es einen Wettbewerb um das beste Geld und die Menschen hatten die Möglichkeit, in hartes Geld auszuweichen, das durch seinen Silbergehalt einen nominalen Wert hatte. Schulden und Guthaben wurden in harter Münze gerechnet.

Insofern war es damals nicht möglich, sich durch Geldverschlechterung seiner Schulden zu entledigen. Heute ist das gängige Praxis. Es sind Geschäftsmodelle.

Wie sehen sie das Schuldenmachen der öffentlichen Hand?

Da müssen wir über das Wertefundament der Menschen sprechen. Wenn wir einen Kredit aufnehmen, müssen wir ihn zurückbezahlen. Das ist etwas völlig Normales. Andere müssen es nicht. Der Staat zum Beispiel. Ich halte das für höchst problematisch.

Was ist Ihrer Meinung nach wirklich gutes Geld?

Der freiwillige Tausch ist das, was wir befürworten sollten. Wir müssten bei sämtlichen Produkten eine gewisse Konsumentensouveränität zurückerlangen. Geld ist für mich auch ein Tauschgut.

Immer, wenn die Menschen die Wahl hatten, haben sie Gold gewählt. Ich würde mir nicht anmaßen zu sagen, dass es das richtige Geld ist, dennoch ist da schon was dran. Gold und Silber haben in der Vergangenheit gut funktioniert.

Das spricht dafür, dass wir, wie bei anderen Produkten auch, den Wettbewerb – also den Menschen durch sein Handeln – entscheiden lassen sollten. Da müssen wir wieder hinkommen.

Sie haben einmal die Rechnung aufgestellt, die Wirtschaftsleistung in Gold darzustellen. Warum ist das sinnvoll?

Ein Kilo ist ein Kilo, aber 1 Euro ist nicht 1 Euro. Ich habe die Wirtschaftsleistung um das Geldmengenwachstum bereinigt, also um den Faktor 3,43. Dadurch ließ sich feststellen, dass die Wirtschaftsleistung 2022 um 45 Prozent niedriger war als 1999.

In Gold gerechnet waren es 1999 etwa 8,24 Milliarden und 2022 nur noch 2,28 Milliarden Unzen, also 72 Prozent weniger. Das ist eklatant.

Dieses Gedankenexperiment zeigt, dass wir uns in einer Wohlstandsillusion befinden, dass wir uns die Welt schönrechnen durch das inflationäre Geld.

Die Wirtschaftsleistung misst ja die Summe aller Waren, Güter und Dienstleistungen. Die Frage ist, ob das Sinn ergibt, das in einer inflationären Einheit wie dem Euro zu tun. Wenn die Geldmenge steigt, dann steigen auch die Preise und dann steigt auch die Summe aller Waren, Güter und Dienstleistungen.

Herzlichen Dank für das Gespräch.

Das Interview führte Alexander Zwieschowski, redaktionelle Bearbeitung durch Matthias Kehrein. Das vollständige Interview sehen Sie unter https://www.epochtimes.de/epoch-tv/meinung-epochtv/respektiven.

vielen Dank, dass Sie unseren Kommentar-Bereich nutzen.

Bitte verzichten Sie auf Unterstellungen, Schimpfworte, aggressive Formulierungen und Werbe-Links. Solche Kommentare werden wir nicht veröffentlichen. Dies umfasst ebenso abschweifende Kommentare, die keinen konkreten Bezug zum jeweiligen Artikel haben. Viele Kommentare waren bisher schon anregend und auf die Themen bezogen. Wir bitten Sie um eine Qualität, die den Artikeln entspricht, so haben wir alle etwas davon.

Da wir die Verantwortung für jeden veröffentlichten Kommentar tragen, geben wir Kommentare erst nach einer Prüfung frei. Je nach Aufkommen kann es deswegen zu zeitlichen Verzögerungen kommen.

Ihre Epoch Times - Redaktion